编者按:大到 IT 服务,小到清洁办公室和前台访客登记, SaaS 的移动化和垂直化,正逐渐改变人类的办公。基于对已经上市的 SaaS 公司的调研、对近 3 年来美国和中国在企业服务方向的投资,以及一线投资人的观察,峰瑞资本出品的 SaaS 报告为你解读。本文作者为峰瑞资本企业服务组早期项目负责人田里,36氪经授权转载自微信公众号“峰瑞资本”(ID:freesvc)。查看本系列文章可以点这里。

To B 市场规模和行业特点

To B 方向的项目成为创业浪潮中越来越重要的组成部分。而 SaaS 作为其中最热门的方向之一,可以分为垂直 SaaS 和通用型 SaaS。前者帮助垂直行业做效率提升,后者则解决企业在人力、销售、财务等不同功能上的痛点。

依据 BVP Cloud Index 的数据,截止 2015 年 11 月份,在已经上市的 SaaS 公司里,提供销售、市场、ERP、HR、安全和 IT 服务的企业占据了较高比例。美国的非上市公司和初创公司关注的方向则包括: 协同化,移动化、数据和智能化解决方案,云计算和 IT 服务,安全领域也成为热点。

峰瑞资本研究了一些企业服务尤其是 SaaS 领域的上市和创业公司,发现了一些行业特点:

- 这类企业毛利比较高,基本都超过 70%,有的甚至高达 80% 。不过,由于销售成本较高,这些上市公司的净利率并不是非常高。

- 销售成本占总成本比例通常大于 50%,由新、老客户共同分担。因此,这类企业要有较强的销售能力。同时,由于 SaaS 的订阅式收费模式,客户留存率/流失率成为很关键的指标,因而,CSM(Customer Success Manager)的作用非常关键。不同于简单的客服,CSM 从产品、市场、销售 3 个层面提高用户留存,他们的工作包括:1,了解客户使用状况和现有产品不完善的地方,2,最佳客户实践,3,新功能的销售。

- 客户和收入规模的扩张比获得更多的利润重要,因为只有尽量多的客户才有更大的可能做 upsell 和 cross-sell。

- 不同于客户数上升可能带来客单价下降的直观感受,这些上市公司可以做到客户数和客单价同时上升。

- 最大体量的客户对收入的贡献一般不超过 10%,大部分公司在 5% 以下,客户分散度较高,避免因为失去一个特别大的客户而严重影响整体收入。即使是硅谷大数据公司 Palantir 这种在初期很依赖单一客户的特殊公司,在后期也有很多企业和政府客户,客户收入逐渐分散化。

- 垂直类 SaaS 企业增长速度比通用型公司要低一些,但有机会获得较高的营收和利润率。同时,由于某些垂直型 SaaS 致力于重塑垂直行业供应链各个环节,很容易把交易拉进来,最后可能扩展为交易平台。

SaaS 行业已显现出两大趋势:

- SaaS 移动化:移动 SaaS 容易在具备较强移动属性的行业发展壮大。比如,销售本身不在办公桌前工作。如果企业对销售部门有很强的效率提升需求,就会增加移动端的预算投入。这些行业不可避免会经历移动化变革。

- 垂直化:包括物流、建筑、零售在内,这些信息化不好,但移动性较强的行业,可能会比其他行业更快采纳移动 SaaS 解决方案。这些行业对效率有很强的需求,在这些领域做垂直 + 移动有机会。

SaaS 行业中美对比

通过整理近 3 年来美国和中国在企业服务方向的投资,峰瑞资本对比了美国的趋势和中国的特色,按照功能领域得出以下结论:

- 市场营销:工具层面,营销人员有多种数据工具检测当前数据,并使用用数据和智能技术进行预测和实施。渠道管理层面,美国的营销渠道多,大的就有 FB、Twitter、Yelp、Pinterest 等。同时整体数据意识较强。在中国,由于数据意识缺乏,工具层面还处于起步阶段,基于工具的智能数据服务由于工具层面的不成熟也处于早期阶段。工具 + 数据服务是比较好的方向。

- 销售:在美国,销售相关的企业服务和工具已经上升到智能化阶段,CRM + 智能销售线索 + 自动化营销工具 3 个层面可以实现销售的自动化。此外,美国的 CRM 市场相对集中,营销工具也比较成熟,所以在销售线索发现和筛选上有较多公司。在中国,CRM 市场的集中度不高,自动化营销工具缺乏,发展可能和市场营销方向类似。

- 服务支持:美国企业由于竞争激烈和内部对效率提升有强烈要求,非核心业务外包成为趋势。大到 IT 服务,小到清洁办公室和前台访客登记,等等,都有创业公司切入。在中国有类似的背景和需求。解决的方法通常是技术驱动、模式驱动或者二者的结合,将成本降到最低。挑战可能在于技术、角色和服务流程的切分以及服务的标准化。C 端 O2O 公司的一些经验值得采用众包或直营的服务型模式公司借鉴。

- 财税和法务:这类公司在美国相对成熟。在中国,电算化带来了用友和金蝶的高普及率,纯粹从这个点去切入较难,报销、税务服务等痛点明显的角度值得尝试。在中美两地,法务 SaaS 相关的大公司很少,因为法务的服务个性化差别比较大,流量获取有难度,通过工商注册、商标等相对高频低价的需求获取的流量由于用户认知和服务品质的原因又难以转到高价低频的服务上。

- HR:HR 相关领域在美国是 SaaS 崛起最早也最活跃的领域之一。有较多公司在尝试企业 Sourcing + 招聘管理,招聘智能化和薪酬保险福利。在中国,有效的招聘渠道依然是最大的杀手锏。无论是做垂直行业还是重塑猎头流程,或是打造全新的招聘方式(利用雇主、CEO、HR 之间互相推荐,内推等),都有不同的 SaaS 公司在尝试。薪酬福利领域竞争激烈,通过补贴方式获客的方式普遍,但较难用服务的品牌留住,期待更高效的服务模式和商业模式。

- 协同:在美国,一个思路是把轻量灵活的 SaaS 工具在线化,再加上 IM 的功能,然后做成服务或产品的 Marketplace。在中国从协同切入并不容易,工作和生活习惯的原因导致协同的关系链较多的留在了强大的 QQ 或者微信上面。先做好一个带协同功能的 SaaS 工具,尤其是对垂直行业或者垂直人群,更有可能异军突起。

竞争激烈导致的效率驱动、云计算基础架构的日益成熟,以及企业主的接受程度提高,成为峰瑞资本看好企业服务领域的根本因素。

美国的很多企业服务公司的主要客户为大型企业。然而,中国的大企业较多是国企或央企,BD 成本高,难度较大。相反,中国的中小企业数量更大,更活跃、灵活。从中小企业开始切更好做。

商业模式上,国内已经有不少企业开始遵循美国已经得到验证的 SaaS 模式来运营,同时,以中小企业客户为主的公司也开始尝试类似 2C 产品的流量变现模式。钉钉、纷享销客等已经证明企业端流量的潜在商业价值,但是模式是否跑通还需要时间检验,我们总体上认为值得尝试。

峰瑞资本从整体流程的标准化程度、安全性和敏感性、整体的市场空间、信息化的程度,技术的难度和移动化的可能性等几个方面来判断 SaaS 领域的发展进程。拿 HCM (Human Capital Management)和 CRM (Customer Relationship Management)做对比,两者的市场空间、信息化程度、技术难度、移动化的可能性都相当,但 HCM 的个性化程度、安全性和敏感性都高于 CRM,这导致 HCM 的 SaaS 化程度要稍晚一些,难度大一些。

SaaS 行业的发展方向和机会:

- 效率驱动导致企业愿意将非核心业务外包化,方式可能是自营外包或众包 + 智能工具

- 技术驱动交易场景化(如数据挖掘、机器学习、NLP 等)更容易使用在可以立竿见影的领域,如:市场、销售、招聘

- 工具协同化,完成了流量(工具)、活跃( IM 或社区)和变现(产品或服务的 Marketplace)的闭环

- 小微企业工具一站化:目的直接,需求标准化程度高

- BI (Business Intelligence)轻量化和移动化:数据云化 + 降低中小企业使用门槛

- 垂直行业:交易相关数据驱动化和移动化

宏观经济和政策因素的刺激

劳动力成本上升(过去 7 到 8 年里,人力成本以每年 16% 的速度上涨)以及经济不够景气导致的激烈竞争,企业非常注重它的运营效率。IT(去 IOE )和税务(营改增)等领域的政策变化也可能带来新的商业机会。

宏观环境支持以效率提升为本质的 SaaS 模式,紧跟变化可以抓住新的商业机会。

SaaS 公司的发展逻辑和演变

依据 SaaS 领域知名投资人 David Skok 的经验和总结,SaaS 领域相关企业应该重点关注这些指标:

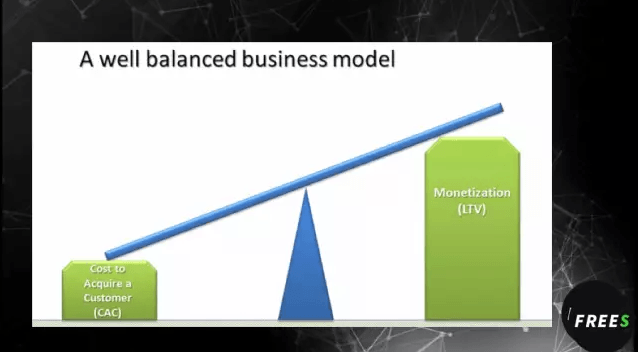

- 获取客户角度,关注 CAC (Customer Acquisition Cost),获客成本

- 客户留存方面,关注 Churn Rate,流失率,重点看月度和年度

- 商业变现上,关注 MRR(Monthly Recurring Revenue),月度经常性收入,和 LTV(Life Time Value),客户终生价值

公司的目标应该是降低 CAC 和 Churn Rate,提升 MRR 和 LTV。

降低 CAC 的方法:

- 如果客户是中小企业,由于潜在 LTV 较低,获客成本不能太高,应该多利用渠道,并把毛利让给渠道以增加覆盖;

- 最大化市场效果,制造病毒效应;

- 制造口碑,老客推荐成为非常有效的渠道。

降低 Churn Rate 之所以重要,在于它会对总体流失带来指数效应的影响。即便流失率很低,但如果累计时间够长,最后带来的变化非常显著。

降低 Churn Rate 之所以重要,在于它会对总体流失带来指数效应的影响。即便流失率很低,但如果累计时间够长,最后带来的变化非常显著。

为了降低流失率,创业者应该思考客户为什么会走。如果小企业面临较高的流失率,需要关注产品黏性、用户留存。而对于大企业,销售和定价机制比较重要。

这里有 3 个解决方法:

- 连接企业用户的每一个环节。一旦盘根错节把其他东西都连上了,哪怕产品再糟糕,用户也扔不掉你;

- 沉淀数据;

- 低频场景做高频功能,工具内置例如 IM、评论等功能。

如果想提高收入和盈利水平,应该重点关注以下指标:

- LTV:CAC > 3, 越高越好。

- CAC pay back

- 收入层面获得负流失率,即同时降低客户流失率和提高客单价。

我们认为:

- 经典 SaaS 模式下,企业发展应该是由规划和数据驱动的,企业创立之初就应该重视始终监控和优化核心指标。

- Churn Rate 是其中最关键的指标。因为在经典 SaaS 模式的获客-留存-变现的 3 个环节中,留存不佳会导致获客压力增大和变现困难,如何降低 Churn Rate 是最重要的课题。

SaaS 公司面临的 3 大挑战

首先,在商业模式上,创业公司究竟是做经典的 SaaS 模式还是尝试有中国特色的流量变现模式?

其次,即便是融资阶段靠后的企业,也并没有很好地被解决用户收费和续费问题。在中国可能光卖软件或 SaaS 不太好赚钱。一方面 2C 的免费模式大行其道,另一方面国内客户心理上需要看到与他付出的成本相匹配的服务。所以创业公司光卖 SaaS 不一定够。如果能在 SaaS 上加一个服务,可能更容易卖,也卖得更好。

客户定位也是一家 SaaS 创业公司必须花时间思考的问题,即把产品卖给什么规模的公司。

- 卖给小公司,可能能很快起量,但小客户付费能力差导致客单价有天花板,先天流失率高导致留存率有天花板,因此,你的用户基数必须够大才能保证公司良好运营,销售和运营相对辛苦,商业模式上也需要更多探索。

- 大企业的生命周期长,更在乎功能、稳定和服务。但卖给大企业存在其他问题:公关成本高,考验销售能力,决策流程长;存在灰色收入;账期比较长,且催收困难。

扩展阅读:

中美SaaS,差异究竟在哪里?

SaaS 商业模式全方位解读(下)

再谈商业模式:SaaS公司应该做IT工具还是业务运营?| SaaS创业路线图(30)

此外,从运营角度,大客户对 SaaS 往往有较多的定制需求。如果 SaaS 创业公司为大客户做了太多定制,不停地投入人力物力配合它们改需求并给它们加特性,可能跟过去卖软件没有差别,甚至可能会沦为一个传统软件公司或者大客户的附属,规模上不去,SaaS 效应也起不来。

我们认为:

- 做小企业生意,一定是产品和市场导向。产品一定要设计好,切刚需的点。小企业的痛点主要是开源、节流和效率,通常没有太多管理的需求。因此 SaaS 产品方向选择上一定要能解决小企业的痛点。

- 做大企业生意,是销售驱动。潜在 upsell/ cross-sell 机会大,丢失客户机会成本高,因此需要持续做客户成功管理。美国 SaaS 上市公司平均约 50% 成本用于营销和销售,这 50% 中,大概一半用来获取新客,另一半用于老客维护和用户留存,两者同等重要。

- 客户最好分散、多元,不要因为丢掉一个客户大幅度地影响收入。

- 不管做大企业还是小企业,一定要重视销售,创立初期销售能力弱的公司最后一定要补强销售。