最近笔者接触了一圈的SaaS行业项目,有客服的、有CRM的、有新零售的、有广告营销的、有风险管理的等等,趁公司内部做行业研究之际,借机把这个行业的投资逻辑做个简单的梳理,希望能够和对这个行业感兴趣的读者做个交流。以下内容仅代表个人观点,部分信息及论据是和项目方交流得来,由于能力及专业度有限,有些认知难免偏颇,不存在刻意误导,有不足之处还请各位看官海涵。

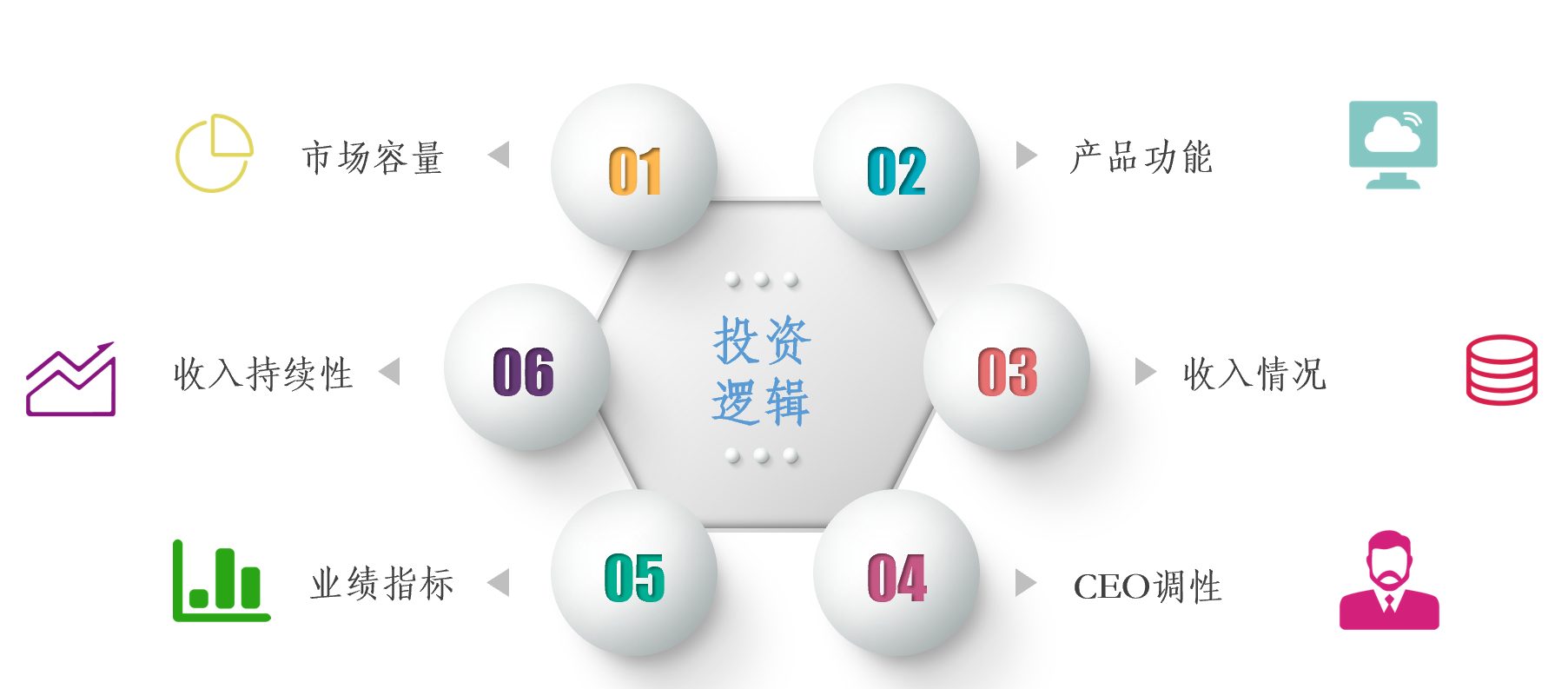

按照笔者对于SaaS行业的理解,我觉得分析一个SaaS项目,可以按照下面6个维度展开。下面笔者就对这6个维度,逐一进行分析。

一、市场容量

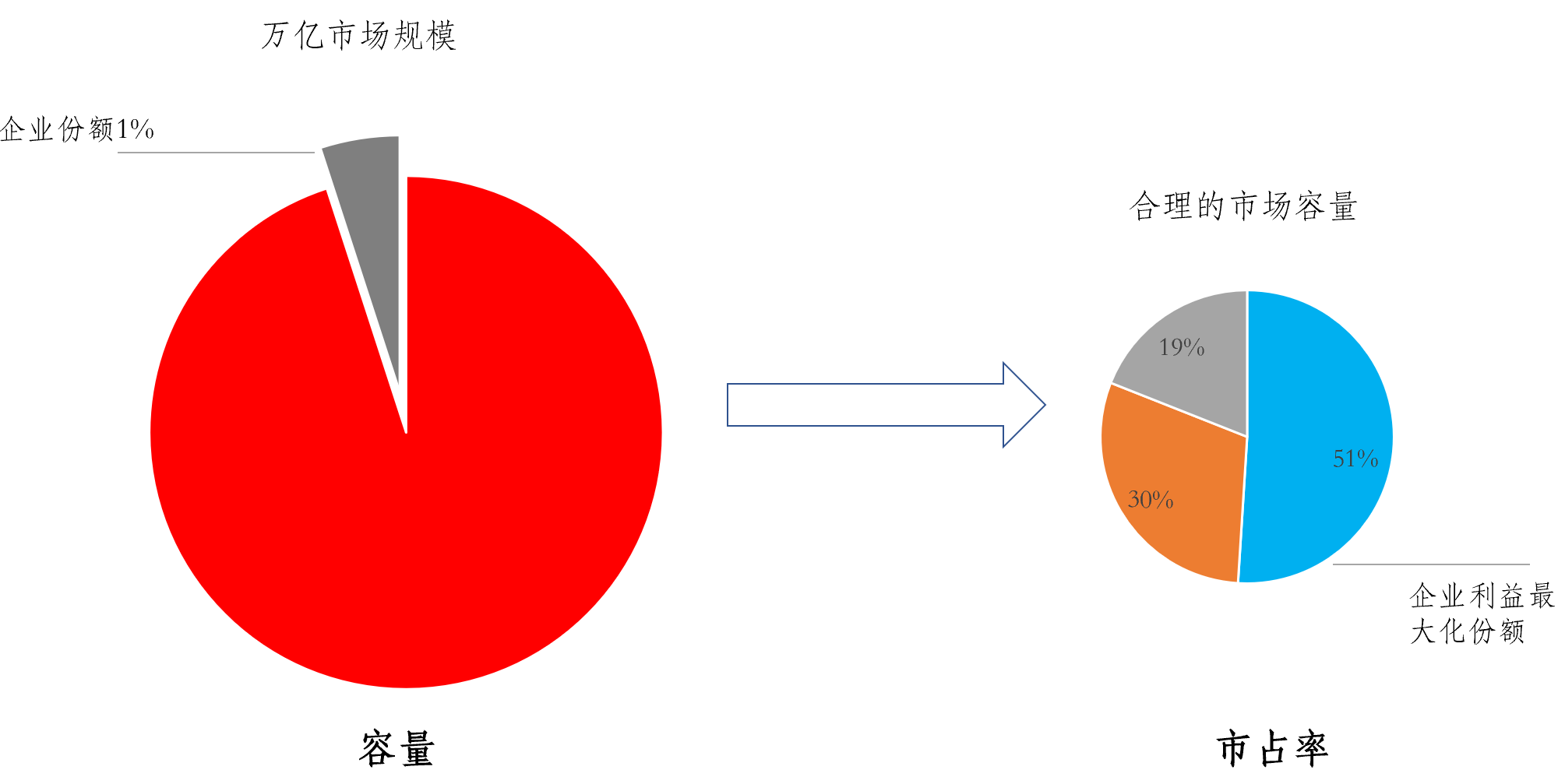

之前无论是在内部项目过会还是在和创业者沟通项目的时候,都会提及一个问题,项目的市场容量有多大。这个问题背后的潜在逻辑是想了解一下这个项目的潜在市场规模有多大,项目未来的天花板在哪里。

本来这是一个挺好的问题,但是现在很多创业者和投资机构打交道打得也多了,慢慢也知道投资人喜欢听什么,所以后面我再把这个问题问给创业者的时候,很多创业者想都没有想过这背后的逻辑,马上冒出来一句:我这个项目面临的是一个万亿级的市场。

其实我个人觉得,对于一些项目来说,这个说法其实是站不住脚的。

首先,万亿级代表的是你这个产品或者服务整个产业链上下游所涵盖的市场容量,但是很多创业项目的产品和服务都是从单点切入的,或许这个单点所对应的市场容量只有百亿级,而且这也可能是一个潜在的市场,而不是公司未来能够实现的收入。

其次,万亿级市场,很多创业者会觉得哪怕我只占这里面的1%,那都足够了,毕竟也是一个上市公司的体量了。但是,万亿级市场一般对应着红海市场,有很多玩家都在里面,竞争会非常激烈的;而且1%的市场占有率,意味着你在这个行业当中,并没有太大的话语权,这在和客户沟通或者谈判的过程当中,会比较被动。因此,我觉得在市场容量这个问题上,并不是说市场越大投资人就会越喜欢,项目未来就会发展得越好。

我们去年投的两个项目都是这种情况:

- 一个是做工控安全的项目。,近几年整个市场规模就几十亿人民币,但是因为这个项目在整个细分行业中处于龙头地位,市场份额很大,而且和国家有关部门一起,参与相关课题的研讨及行业规则的制定,俨然成为了这个细分行业的一个规则制定者,这几年,整个公司的收入和利润的增长性也很明显;

- 另一个是做OTT开机广告的。我们投资前团队有做过市场测算,就开机广告这块,最近这几年市场撑死也就50亿左右的规模,但是因为这家企业目前在OTT开机广告业务中处于领先的地位,而且近两年业务增速也很快,所以我们后来也投了这家企业。因此,创业者如果能够在一个相对细分的市场取得垄断地位,其实还是非常有价值的。

所以就SaaS行业来说,基于行业深刻理解,对行业里面的企业业务深度了解的垂直SaaS会有着很大的机会。

二、产品功能

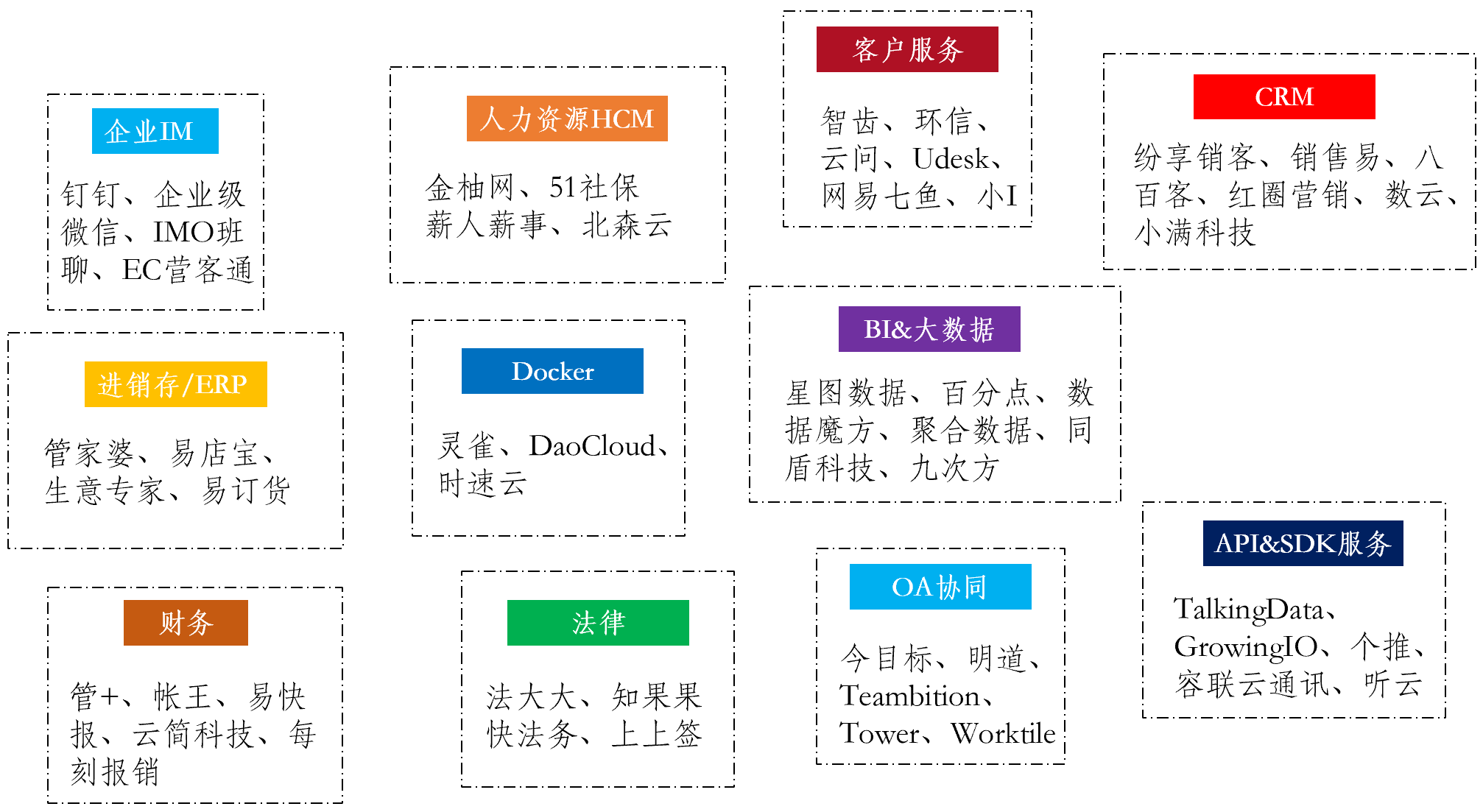

上图是笔者之前接触过或者是了解过的,目前国内比较有代表性的SaaS企业目录,如果把这些SaaS企业产品的功能做一个分类,大致可以分为以下四类:

- 促销:主要是为企业增加销售收入提供帮助,比如获取销售线索,提升销售转化,激活存量用户、做好老客户的客户管理等。

- 降本:主要是帮助企业节省人力成本,比如各种客服SaaS等。

- 风控:主要是帮助企业做好数据分析,给一些业务场景提供辅助决策。

- 提效:主要是通过SaaS软件,提升企业内部的管理效率。

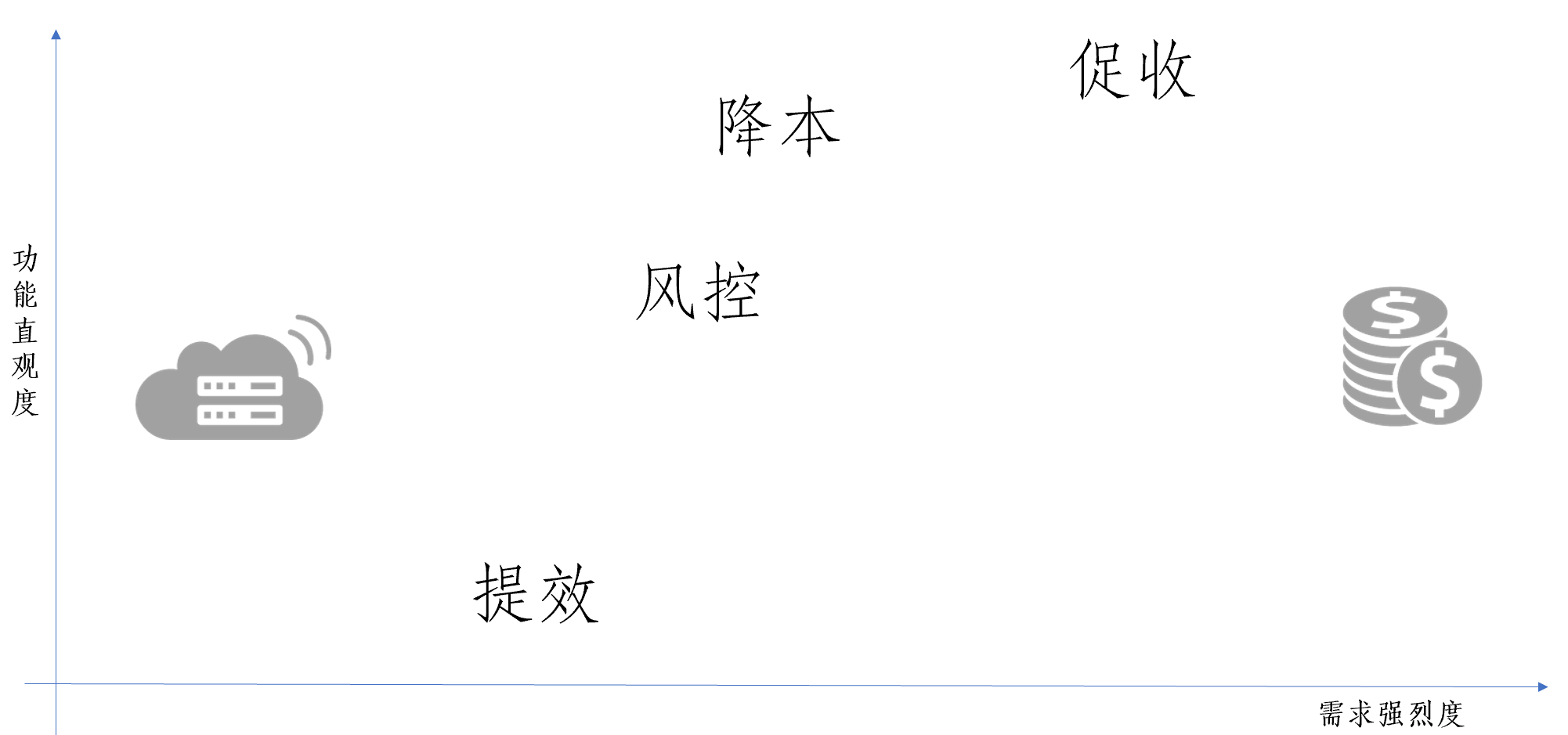

个人觉得SaaS产品功能是评价SaaS公司价值很重要的一点,因为这决定了SaaS产品带给企业的需求是刚需还是伪需,决定了客户后续持续购买的意愿是否强烈,所以按照功能的直观度和需求的强烈度,笔者做了一个以下的分类。

个人觉得,上述四个功能里面,提效是最不直观,同时也是需求度最低的一个功能。

首先,我们自己公司现在内部也在用一些移动OA以及其他一些SaaS产品,虽然当初这些产品在营销我们公司的时候,都提到了帮助我们公司提升管理效率这一点,但是在实际操作过程中,这些产品更多只是将以前的管理模式信息化和电子化,在一些重要的流程节点,如果关键人不在系统上操作,整个管理效率和没用软件之前相比,并没有太大的提升,而且使用软件,还加重了下面业务人员的工作负担。

其次,创业者在描述提效的时候,通常会说使用后相较使用前,效率提高了十几或者几十个百分点,但是这些效率的提升带来的是企业具体哪方面的变化,并不能通过这些数字马上体现出来,所以个人觉得,提效在这几个功能里面是最弱的。

风控和降本,这两个放在这里一起说。

原因是这两点虽然挺重要,但是要看公司的具体业务场景,风控更偏向于一些金融行业,比如各种小贷公司或者互联网金融公司在放贷款的时候,需要对借款人的资质有一个更加全面的了解,那么这些行业的企业就想借助风控软件做辅助决策,来降低他们的坏账率。而对于降本来说,适用于一些人力密集型,但是业务类型又是以重复和技术含量低的行业为主,比如客服行业,通过客服SaaS软件,来降低的人力成本。相较提效,这两个功能更加的直观,同时在具体的业务场景,需求也都比较强。

促收,这个应该是所有企业的刚需,毕竟做企业不是做公益,赚钱才是王道,所以目前有很多SaaS产品,都是往促收方向来靠,虽然包装各不相同,有说自己是做门店转型升级的,有说自己是做新零售赋能的等等,但是这些项目的本质都是一样的,都是帮助企业来进行创收。

SaaS是Software-as-a-Service的简称,在笔者看来,提效,风控,降本,从本质上看,还是体现的Software的功能,那么促销,则体现的是Service的功能,因为提供促销功能的SaaS产品,除了提供产品本身的工具属性之外,更为重要的是,这一类产品切了企业重要的业务以及服务场景,比如支付场景,供应链场景,获客场景等等,他们把SaaS服务和企业自身的业务紧密结合了起来,同时,作用又是帮企业带来收入,所以笔者认为促销功能的SaaS产品,对于企业的需求是最大的,企业后续的付费意愿也最强。

三、收入情况

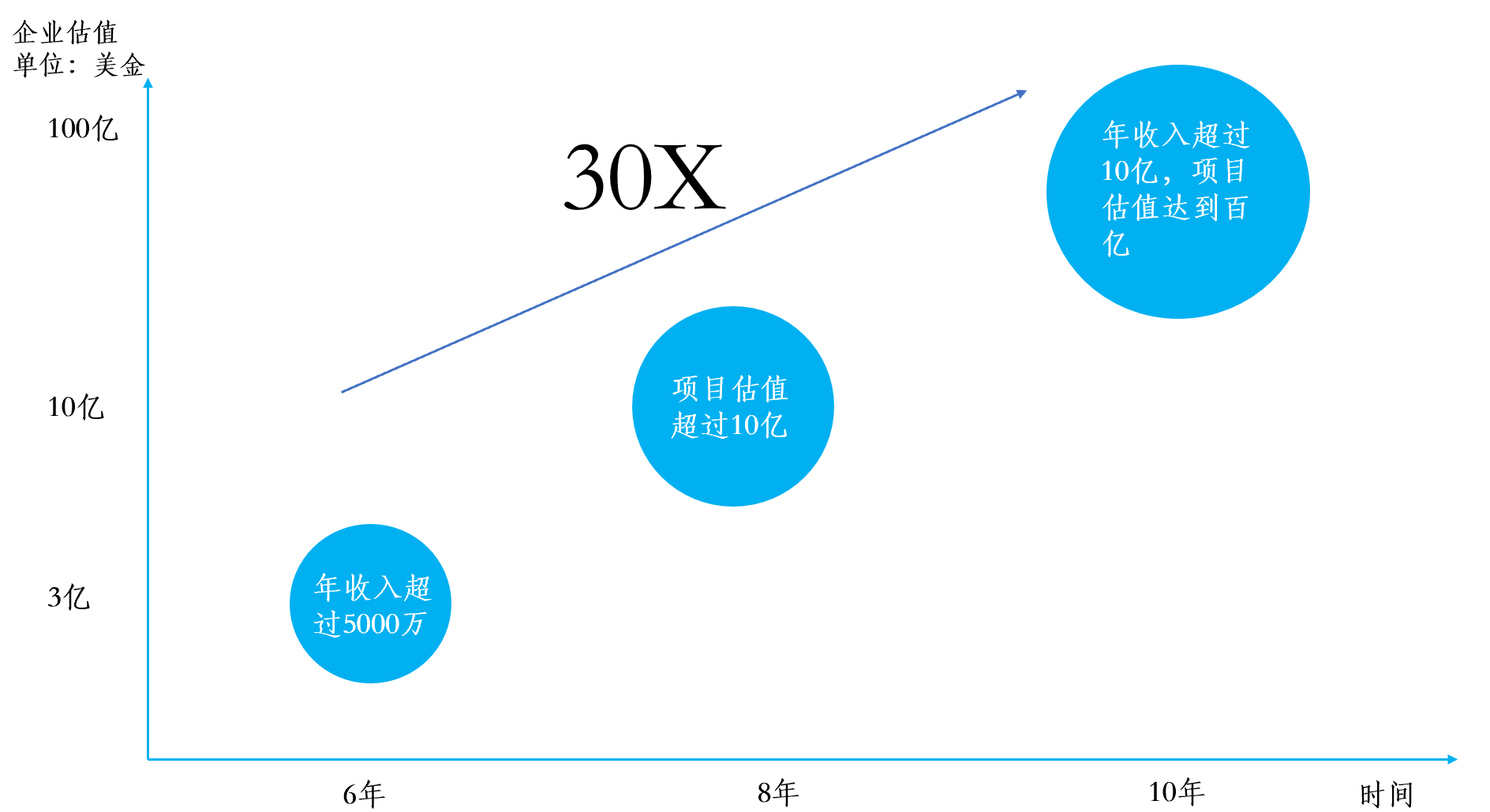

无论项目方说自己的项目有多好多好,最后都要经受市场的检验,而收入情况是对项目的市场接受度最有力的说明。下图是笔者结合网上资料,根据美国的SaaS企业发展历程做得一个企业收入和估值相对应的时间轴。

数据来源:网上资料整理

从这张图上可以看出,年收入超过5000万美金平均需要6年时间,估值是在3亿美金左右;从6年到8年的时候,项目估值可能会达到10亿美金。而像Salesforce、Workday、Servicenow这样的巨头企业,也是经历了10多年的发展,才有了估值超百亿美金这样一个规模,所以和很多To C项目不太一样,投资SaaS一定要有耐心,不能指望企业在短期之内就有一个很好的增长。

而对于中国的SaaS企业,笔者根据自己平时的接触,按照收入水平大致把这些企业的发展分为三个阶段:

- 阶段一:收入达到1000万,商业模式基本得到验证;

- 阶段二:收入超过3000万,公司基本能够盈亏平衡,处于一个良性状态;

- 阶段三:收入超过1个亿,公司在行业内具备很强的影响力,在所处行业中具备一定的话语权。

在中国,对于初创的SaaS企业来说,收入达到1000万人民币的时候是一个重要的里程碑,而收入超过3000万人民币,基本上能够决定SaaS企业在这个行业内处于一个健康良性的状态。接下来能不能突破3000万人民币并且持续向上发展,就要看SaaS企业的产品差异性以及它在市场的扩张方法和战略布局。

而对于投资机构来说,不同机构对于投资期限的承受度决定了投资SaaS的阶段,为什么国外很多投资机构偏重于投企业服务,其中有一个重要的原因就是海外一些基金的周期,可能是8+2、10+2这种,因此他们愿意去投一些未来具备高成长、高价值,但是需要时间积淀的SaaS项目。

而国内的基金,往往都是5+2甚至是3+2的模式,可能一个SaaS企业投下去还没迎来高速成长的阶段,这个基金就要面临退出清算了,所以从这点上来说,国内创投的整体大环境对于SaaS公司真的是挺不友好的,整体大环境浮躁,资本为确定性买单,3-5年从创业到上市,对于SaaS公司来说真的太难了。

笔者看到一些SaaS公司为了完成投资公司要求的业绩承若,拼命扩张销售队伍,但是忽视了产品的打磨和服务的跟进,最终企业因为盲目扩展而产生一系列了经营性问题,不甚唏嘘,真是应了摩拜创始人胡炜炜那句“资本是助推你的,但到了最后都得还回去”的话。

四、CEO调性

笔者看过很多To B项目,也看过很多To C的项目,发觉两类项目一般都有一个比较有意思的特点:ToC的项目,企业的CEO很多都是一个细节控,对于产品的要求近乎执着;To B的项目,他们的CEO大多都热情饱满,很有感染力。

对于To C的项目,由于产品直接面对的是C端用户,而C端用户非常在意产品体验,所以在笔者看来,一个好的To C项目,他的CEO一定是一个优秀的产品经理,能够敏锐捕捉到用户的需求设计出一款优秀的产品,从而满足用户的需求。

对于To B的项目,比如本篇文章提到的SaaS,销售是驱动该类公司业务发展很重要的一个因素,这当中的原因主要有以下两点:

- 在产品价格不发生太大变化的情况下,SaaS公司需要不断地拉新,来维持收入的增长,而拉新需要靠销售进行支撑。

- SaaS面对的客户都是企业级客户,而企业级客户的决策流程相对较长,需要靠销售来推进整个决策流程继续往下进行。

所以一个好的SaaS项目,他的CEO往往是一个优秀的销售,能够通过他富有感染力的表达来让他的企业客户为他的产品买单。

因此,在做项目投资决策的时候,团队以及CEO的能力也是一个非常重要的考虑因素,毕竟再好的商业模式,再完美的市场切入点,最后都是要依靠人去执行。

五、业绩指标

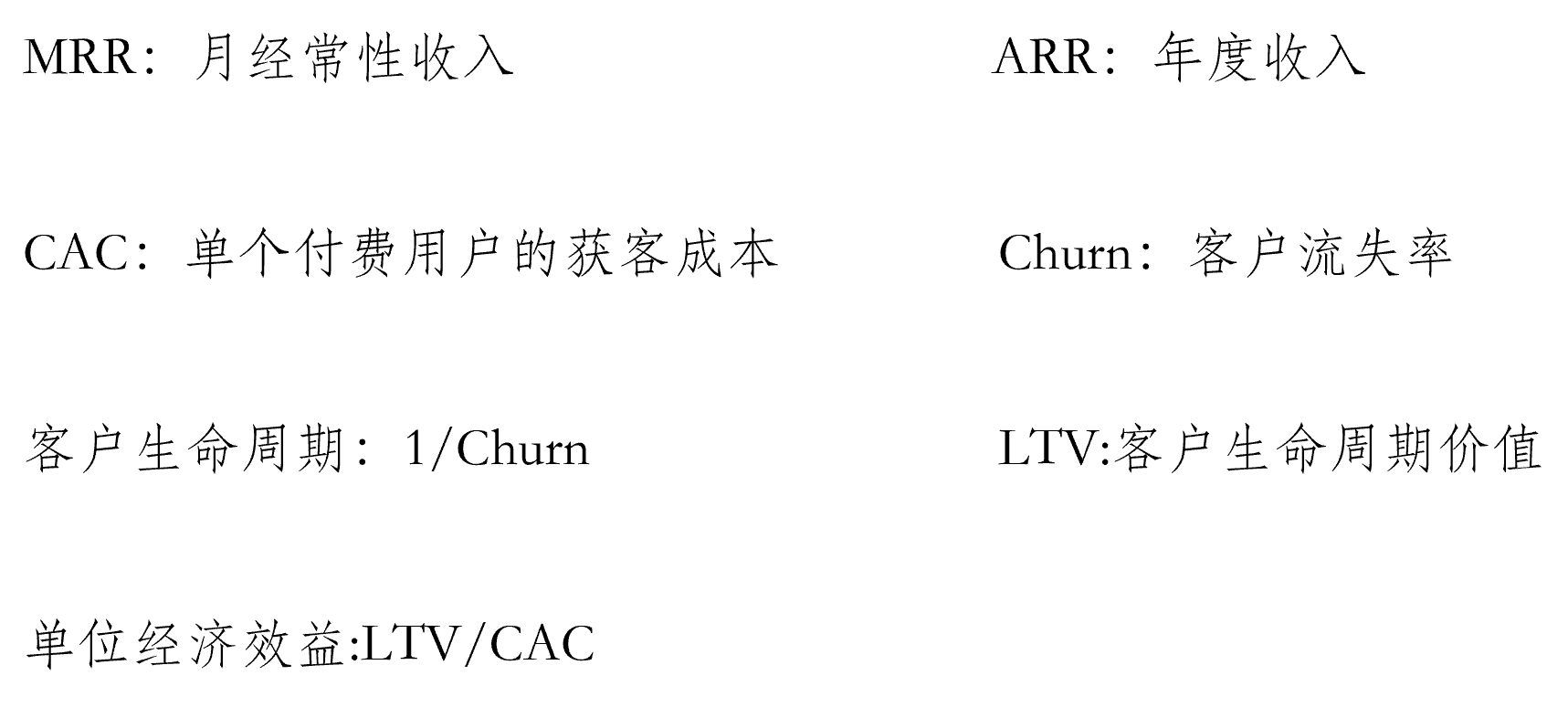

在做投资决策的时候,除了一些定性的分析,也要借助一些定量的数据来对项目进行判断,SaaS行业经常用到的业绩指标主要有以下这些:

而一个好的SaaS项目,他的业绩指标主要有以下特点:

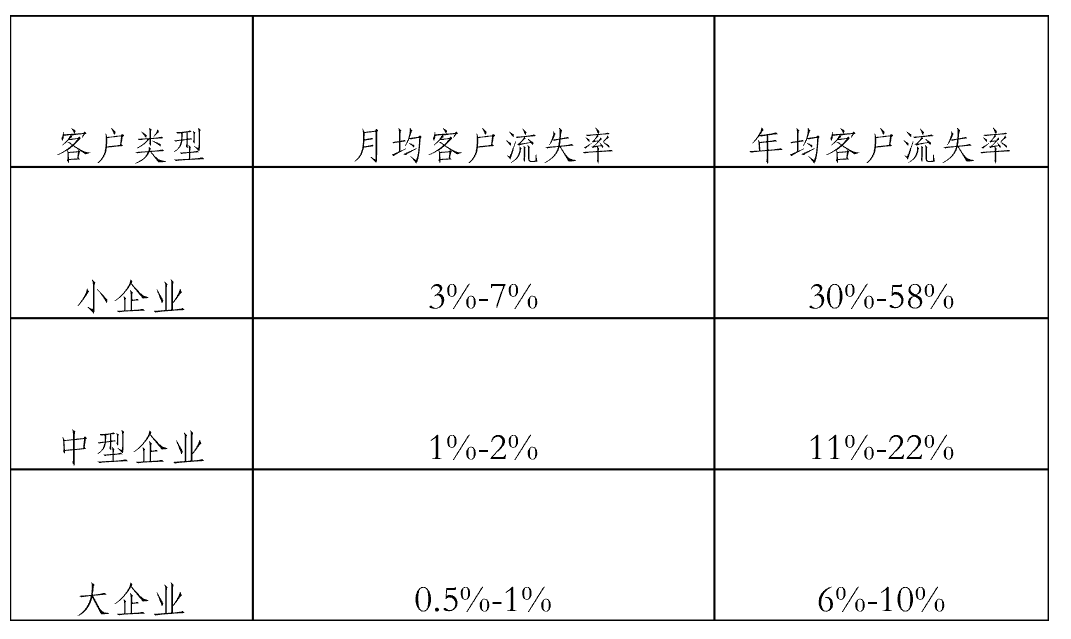

(1)客户流失率

对于大中型企业来说,一般不存在企业突然倒闭等问题,所以如果SaaS公司产品及服务做得优秀,客户关系维护得较好,一般这类客户的流失率都很低。而对于小企业,较高的流失率高可能并一定是SaaS公司产品的问题,也很有可能是这些小的企业自己因为经营不擅倒闭了,所以导致了一个较高的客户流失率。

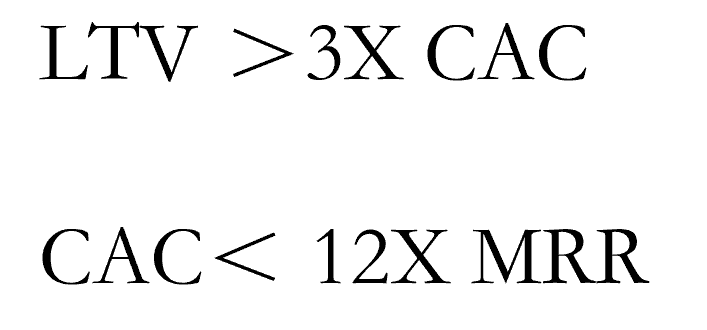

(2)客户生命周期、获客成本及月经常性收入的关系

一般好的SaaS项目,其LTV与CAC的比例通常高于3,有时甚至高达7或8。而在获客成本及月经常性收入方面,许多好的SaaS项目能在一年内收回项目的获客成本,从第二年开始,单个客户开始产生盈利。

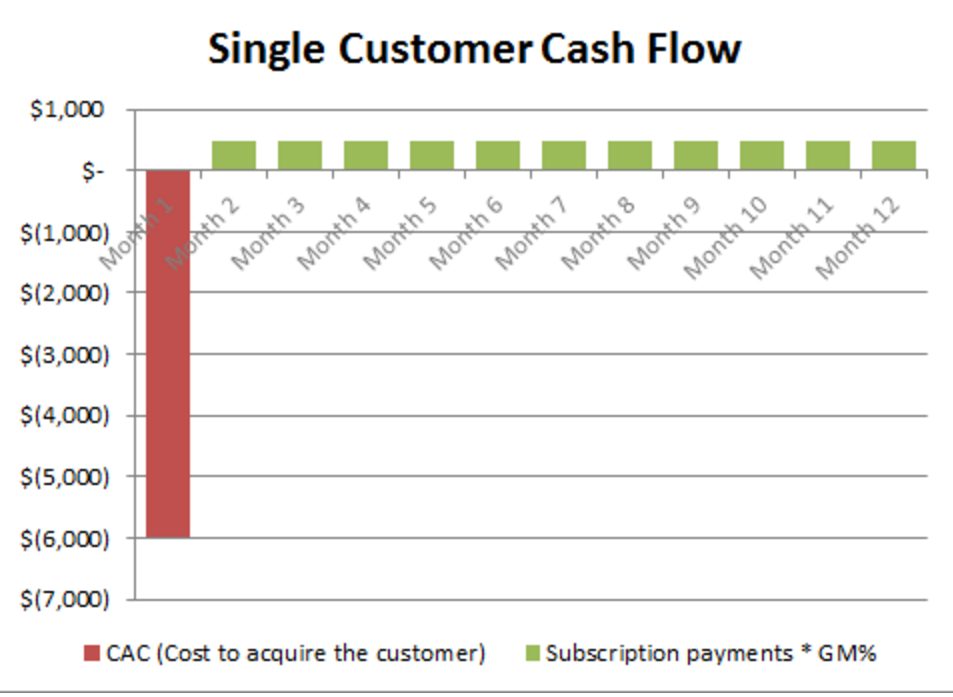

(3)单个项目现金流情况

资料来源:网上资料整理

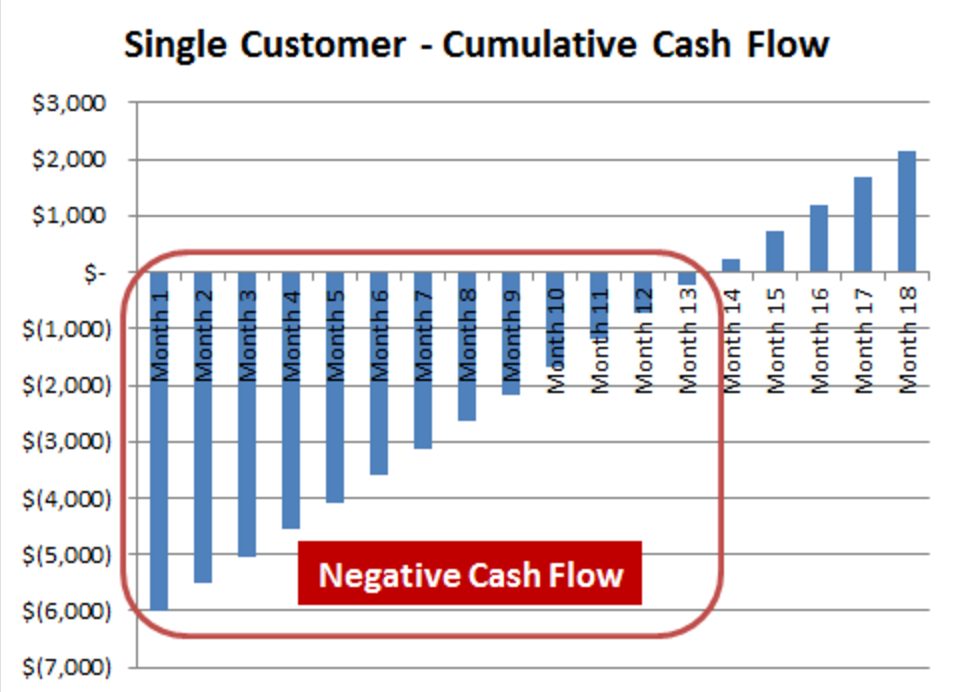

(4)单个项目净现金流情况

资料来源:网上资料整理

六、收入的持续性

都说投资投得是预期,所以公司未来收入是否具备持续性也是判断项目好坏一个非常重要的因素,对于SaaS公司来说,其收入模型可以简单表述为:

SaaS公司当年度收入=上年度销售收入*留存率+当年度新增客户数量*产品客单价(此财务模型为简化版,没有考虑公司产品的价格调整以及收入按月摊销等情况)

前半部分体现的是企业的留存能力,主要表现在以下三个方面:

- 产品体验

- 产品功能

- 客户关系管理

后半部分体现的是企业的拉新能力,主要体现在以下几个方面:

- 网络投放

- 电话营销

- 市场BD

- 商业会展

- 熟人介绍

- 代理

- 产品价格政策

而这些点都会对企业的未来收入产生一定的影响。

以上这些是笔者对于SaaS行业自己的一些理解和体会,考虑不周之处还请各位看官海涵。最后,还是不免感慨下,做SaaS真的挺不容易的,在这个浮躁的社会,能够沉下心来不断打磨自己的产品,优化和提升服务质量,真的是需要一份坚持,在这里也由衷感谢各位SaaS人的分享,也希望你们的企业越办越好。

作者:作者:阿旺,著名投资人兼连续创业者,会从自身投资以及创业经历,不定期输出各类行业研究,如您想了解更多关于创业以及投资方面的内容,欢迎关注本人公众号:awangblog

本文由 @阿旺 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Pexels,基于 CC0 协议